リバースモーゲージ とは?

みなさんはリバースモーゲージという言葉を聞いたことがあるでしょうか? 所有されているご自宅不動産に住み続けながらこれを担保として、老後にまとまった資金を借入することができるということで、ほぼ年金のみで生活している高齢者世帯を中心に注目され始め、数年前から各金融機関で商品化が進められ、現在ではどの銀行でも取り扱いされており、身近に見られるようになりました。

先日、ネットサーフィンをしていると、某大手金融機関ホームページにて、リバースモーゲージの記事を見つけ、内容拝見したところ、下記のような人にお勧めです!と書いてありました。

①老後資金に困っている人

②自宅を残さず生活を充実させたい人

③住宅ローンの残債の返済が辛い人

④老人ホームで暮らすことを検討している人

金融の専門家であるFPが執筆していましたが、相続を生業としている私からすれば、リバースモーゲージは、絶対に手を出してほしくないサービスの一つです。

本コラムではその理由と根拠について詳しく記載していきたいと思います。

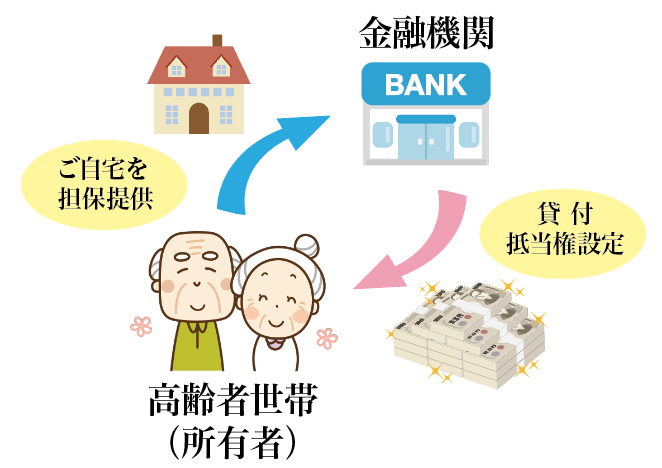

リバースモーゲージ の仕組み

上図の通り、生活に困窮した高齢者をターゲットとして、所有不動産を担保に、抵当権を設定し、貸付を行うというのがリバースモーゲージということになります。

貸付の限度額は担保提供する土地建物評価額の約50%程度としているところが多いようです。

つまり、何らかの原因があり、万が一債務者からの返済が滞った場合でも、債権者は、最悪担保とした不動産に付した抵当権を行使して、担保不動産の任意売却や競売等の方法によって、売却換価を行い、売却益の中から、債務を返済してもらうことができます。

したがって、債権者は貸し付けた金銭について、取りっぱぐれることは、ほぼ無い状態であると言えます。

リバースモーゲージの留意点!

元本返済不要の罠!

リバースモーゲージでは、当初貸付けた元本は生前に返済しなくて良いですよ!というような仕組みになっています。

したがって例えば、長期の住宅ローンを組んでいて、老後に返済が残っているような高齢者世帯では、この残債をリバースモーゲージによって借り換え、生前の返済をなくし、以後利息支払いのみとすることで、キャッシュフローを改善することが可能なため、そのような世帯では、それはいいね!となるわけですが、

これは大きな罠です。

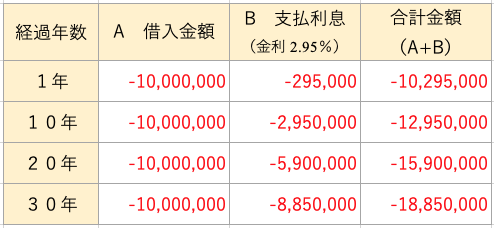

下記の図表をご覧ください。

金利は、2.5%〜3.5%程度とかなり高めです。某地方銀行HPを参照。

ご覧の通り、元本返済不要=高い利息支払いが継続する(元本×年金利)となることがわかります。

最近では、50歳を超えたらリバースモーゲージ ができます!としている銀行も増えてきました。

50歳で1,000万借り入れた場合、30年後の80歳のときには支払利息だけで、885万円も支払っていることになります。

もちろん相続発生の際には、元本1,000万も返済しなければなりませんので、合計で1,885万円もの返済となるわけです。

超低金利時代の日本において、このような高金利商品はあり得ませんよね。金融機関にとっては是非とも流行って欲しい高利益率商品というわけです。

生活が困窮した高齢者の足元をすくうような、もはや、ぼ○た○り商品としか思えないのは私だけでしょうか?

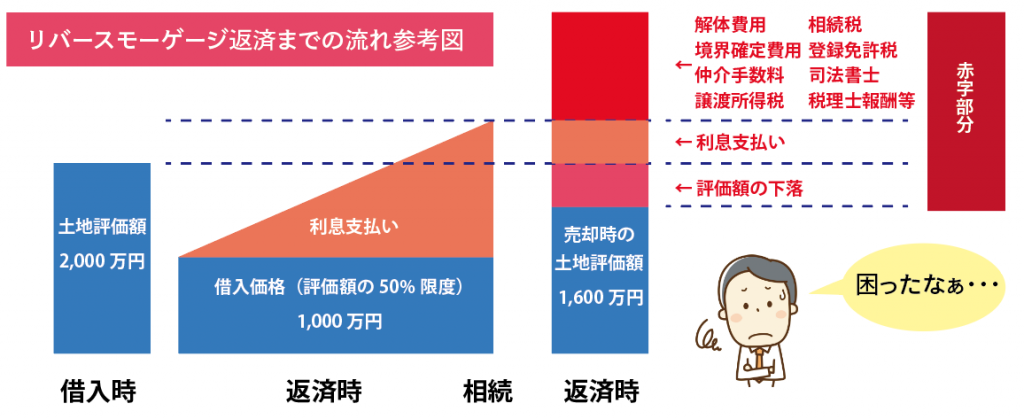

前述してきた通り、リバースモーゲージは単純に考えれば、高い金利で借入れするサービスであり、元本返済が無いことによって長生きすればするほど利息支払額・総返済額が大きくなってしまう仕組みであることがご理解いただけたと思いますが、実はリバースモーゲージを利用するデメリットはこれだけではありません。前記は生前のデメリットですが、亡くなった時の手続きというデメリットが残ります。

遺産分割協議が必要!!

自分が亡くなった後は、自宅を売って返済してくれたらいいからね〜。と簡単に考えてはいけません。

例えば、相続発生後に自宅を売却して返済する場合、まずは遺産分割協議が必要となります。共同相続人全員で遺産分割協議を行い、誰が・何を・どのくらい相続するのかを話し合うのです。

この協議で問題となるのは、誰が自宅を相続するのか?という部分と、その自宅は売却して債務返済にあてるとした場合、債務も合わせて引き継ぐことになるという部分です。

売却想定価格と(経費+債務)が同等程度となる場合は、その労力・手間、時間が赤字になります。

このような状況で誰がそれを引き受けたいと思うのでしょうか?

売却換価までの段取り。

何とか遺産分割協議が終わったら、今度は名義変更手続きをしなければなりません。

協議の結果を反映した、遺産分割協議書を作成し、共同相続人全員の署名捺印、戸籍、印鑑証明書、亡くなった方の出生〜死亡時までの戸籍、除票などを収集して司法書士に依頼し法務局へ申請。登録免許税を納め、自宅を相続する者に名義変更(相続登記)を行います。

法務局申請から、半月〜1ヶ月程度で名義変更が完了となりますが、法務局申請前に必要書類を取得するだけでも、人によってはかなりの労力となります。

特に女性は父母の戸籍から、夫の戸籍に入籍したりしているケースが多く、取得しなければならない、過去の戸籍が増えるケースが多いのです。

例えば、亡くなった場所が東京だけど、出生したのは、福岡だったなどの場合、福岡の戸籍はどうしても郵送取得となり、時間がかかってしまうのです。

相続と不動産売買にかかる経費

前記の通り、人が亡くなると、亡くなった人の名義のまま残っている財産を、新しい所有者へ名義変更していきますが、これは財産移転に該当し、ある一定の財産額を超える場合は、相続税課税の問題が生じます。

相続税の支払いが必要ということは、つまりその根拠資料をまとめて、税務署に申告しなければならないということでもあります。

税理士に依頼した場合の相続税申告費用は、遺産総額を基準として、その0.5%〜1.5%程度が相場です。

例えば、遺産総額が1億円であれば100万円程度ということですね。売買するためには名義変更が必要ですから、この相続税も売買するために必要な経費の一つと言えます。

また、相続登記による名義変更後、新所有者はようやく不動産の売買契約ができるようになりますが、すぐに売買契約とはなりません。

価格査定、境界測量・境界確定、仲介業者の選定、買主検索、価格交渉などがあり、ようやく売買契約となるのです。

もちろんこれら全てに経費がかかります。

もっと言えば、建物を解体しなければ売却ができないかもしれません。

また、ようやく売買できたと思っても、その自宅を購入したときの売買契約書や領収書などを紛失しているなど、土地建物の取得費がわからない場合は、翌年に譲渡所得税がかかってしまいます。

税率は一律で20.315%になりますから、1,000万円で売却した場合は、約190万程度の税金がかかることになります。

かかる経費については、下記の図を参考にしてください。

大事なのは「他の選択肢」を知ることです。

リバースモーゲージを検討されている方は、まずは踏みとどまって、他に選択肢(民事信託・リースバック・同族売買など)があることを知ってください。

他の選択肢が知りたい方は、ぜひ弊社セミナーに参加いただくか、気軽に個別相談してください。

※ご相談・お問合せをご希望の方は、上記のボタンからお進み下さい。

※ご相談は無料。面前での個別相談をご希望の場合はご予約が必要です。