住宅の購入を検討している方へ

住宅購入時は、住宅ローンを利用するという方が多いでしょう。

しかし、ひとくちに住宅ローンと言っても種類がいくつかあるため、しっかりと理解をして選ばなければ損をしてしまう可能性があります。

この記事では、住宅ローンの種類や返済方法の種類などといった最低限押さえておきたい知識を紹介します。

自己資金について

まず、住宅など不動産を購入する際は、自己資金として物件価格の30%ほどを用意しておくべきでしょう。必須ではありませんが、その程度あると安心できます。30%の利用内訳は、頭金20%、諸経費10%です。

近年の住宅ローンは物件価格の全額まで融資できるところが多くなっているため、それを利用しても良いのですが、返済開始後の負担を考慮すると、20%程度を頭金として用意しておくべきと言えます。

ローン金利の種類

ローン金利には「固定金利型」、「変動金利型」、「固定金利選択型」の3種類があります。

1.固定金利型

その名の通り、ローン全期間において金利が一定のものです。

市中金利(世の中の金利)が上昇してもローン金利は変わらないため、低金利時に契約するとメリットが生じます。

現在は日銀がマイナス金利政策を行うほどの低金利時代なので、将来金利が上がらない固定金利を選ぶメリットは大きいと考えられます。

2.変動金利型

こちらも名前の通り、市中金利に応じてローン金利も変動するタイプです。

適用金利は半年ごと、返済額は5年ごとに見直されるのが一般的となっています。市中金利が下がる局面ではメリットがあります。

今日のような低金利時代には向かないものと言えるかと思います。

3.固定金利選択型

これは、返済し始めの一定期間は固定金利期間とし、その後、再度固定金利か変動金利かを選択するタイプです。

ひとまず固定金利で様子を見ておいて、あとは選択時の状況によって選ぶといったことができます。

金利タイプには以上のような3つがありますが、現在の日本経済の状況を鑑みるに、日銀のマイナス金利政策はこの先も続くものと考えられます。しばらくは低金利のままでしょうから、これから住宅ローンを組むという方は固定金利型を選択するのが無難かと思います。

住宅ローンの種類

住宅ローンには「公的融資」、「民間融資」、「フラット35」と呼ばれる3タイプがあります。

1.公的融資

公的融資には、財形貯蓄を利用している人が使える財形住宅融資があります。

5年毎の固定金利であり、貯蓄残高の10倍まで(最大4000万円)融資が可能です。ただし、融資は住宅に係る費用すべてではなく、90%が限度となります。

人に対する融資であるので、夫婦がそれぞれ申し込むことが可能です。

2.民間融資

民間融資には、銀行、JA、生保会社などがあります。

固定金利選択型や変動金利型が中心となっており、最大で5000万円~1億円まで融資を受けられます。

特徴としては収入基準が緩やかであったり、公的融資やフラット35よりも物件や価格の条件が易しかったりします。

また、財形住宅融資では借換えができませんが、民間融資では可能です。(借換えについては後述)

3.フラット35

フラット35は、住宅金融支援機構と民間金融機関が提携して行っている住宅ローンです。

融資限度は8000万円であり、建築費等の100%まで受けられます。また、金利は長期固定金利であり、低金利時代のメリットを享受できます。

返済方法の種類

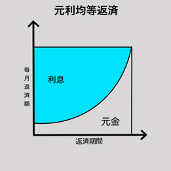

ローン返済方法には「元利均等返済」と「元金均等返済」という2種類の方式があります。それぞれ、図を用いて説明します。

元利均等返済方式とは、元金と利息を合計した一定額を毎月支払うという方式です。

返済当初は元金が大きいため、それにかかる利息部分が大きくなります。返済をしていくことにより、元金部分が増加していきます。 この方式の大きなメリットは、毎月の返済額が一定であるということでしょう。支出が分かりやすいので、資金計画が立てやすくなります。

もう一つの方式は、元金均等返済方式です。

こちらは、毎月の返済額における元金の金額が一定である方式です。

返済当初は元金に対する利息が多いため支払い負担も大きくなります。しかし、同一金額の借入であれば元利金等返済方式よりもこちらの方が総返済額は少なくなります。

資金に余裕がある方は、元金均等返済方式を選ぶと良いでしょう。

元利均等、元金均等方式にはそれぞれ、毎月の支払いが一定であるというメリットと総返済額が小さいというメリットが存在しています。

どちらを選んだ方が良いかは人によって異なりますので、メリットを比較しつつ、自分にあった方式を選ぶことをお勧めします。

減税制度について

住宅ローンを借り入れている場合、住宅借入金等特別控除(住宅ローン控除)によって税額控除を受けることができます。

控除額は、年末のローン残高に対して1%を乗じた額となります。

令和2年末までに居住を開始した場合は、控除期間13年、最大で年50万円まで受けることができ、それ以降に居住を始めた場合の控除は、10年間にわたって最大で年50万円となります。(認定住宅の場合)

住宅ローン控除適用の主要な要件は

・控除を受ける年の所得が3000万円以下

・返済期間10年以上で、金融機関などからの住宅ローンである

・床面積50平米以上(そのうち1/2位上は居住用)である

・適用を受ける年の12月31日時点まで引き続き居住している

などです。

多くの場合では要件を満たすことができますので、確認の上、利用しましょう。

資金に余裕ができたら見直しも行いましょう

住宅ローンの見直しには、繰り上げ返済を行う方法と、借換えを行う方法があります。

1.繰り上げ返済

毎月の支払いとは別に、ローン元金の一部もしくは全部を返済することができます。これにより、繰り上げ返済した元金に付くはずだった利息の節約ができます。

繰り上げ返済には「返済期間短縮型」と「返済額軽減型」がありますが、同一額の繰り上げ返済を行うのであれば返済期間短縮型の方が節約効果が大きくなります。

2.借換え

現在の住宅ローンを一括返済し、新たな低金利ローンに組み直すことを借換えと呼びます。

借換えについては、どんな場合でも節約となるかというとそうとは言えません。借換えに係る諸経費なども考慮して行う必要があります。

基本的に以下の条件を満たしていれば、利息負担を軽減することができます。

・現在のローンと借換え先のローンの金利差が1%以上

・残りのローン金額が1000万円以上

・残りの返済期間が10年以上

ファイナンシャル・プランナーにご相談下さい。

この記事では、住宅ローンの制度や金利について紹介しました。

どの制度を利用するのが良いかは人によって異なりますので、ファイナンシャル・プランナー等の専門家や金融機関担当者に相談の上、決めることをお勧めします。

まずは、お気軽にご相談ください。

※ご相談・お問合せをご希望の方は、上記のボタンからお進み下さい。

※ご相談は無料。面前での個別相談をご希望の場合はご予約が必要です。