老後の資金不足問題や年金受給額等に対する不安から、世の中では投資による資産形成の必要性が叫ばれています。実際、政府もNISAやiDeCoなどの税金優遇制度を打ち出し、投資の開始を後押ししています。

しかし、投資に関する正しい知識を持つ人はさほど多くありません。長期的な視点に立って資産形成を行う上ではそれに合った知識を身につける必要があります。

知識といってもそれほど難しいものではなく、基本的なことさえ押さえておけば問題はありません。

この記事では、長期投資を行う上で知っておきたい事柄を紹介します。

ドルコスト平均法

資産形成にあたり、株や投資信託を購入していくことになりますが、資金の投入方法として「ドルコスト平均法」と呼ばれる手法が存在します。これは、一定期間ごとに一定金額ずつ投資商品を購入していく手法です。

証券会社やネット上ではこの手法がよく勧められています。どういったものなのかを特徴とともに見ていきましょう。

1、購入価格を平準化できる

ドルコスト平均法を用いることで、投資商品の購入価格を平準化することができます。

投資商品の価格によらず一定額を購入していくため、価格が高いときは少なく買い、安い時には多く買うということができます。

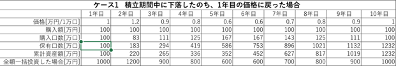

実際に表を使って確認してみることにしましょう。

ケース1では、下落したのちに元の価格に戻った場合を仮定しています。このパターンの場合、ドルコスト平均法の強みが出てきます。

このケースは3年目から6年目にかけて大きく価格を下げているため、その間も購入量も多くなっています。そのため、7年目以降の上昇による資産額の増加の恩恵を受けられ、元の値段に戻っただけでありながら、一括投資よりも良いリターンを出すことができています。

次に、積立期間中に価格が上がり続けた場合を仮定してみます。この場合は、一括投資と比較してリターンが劣後することになります。

しかし、相場が下落する可能性があることや投資資金を一括捻出することのリスクを考えれば、ドルコスト平均法を用いるメリットは大きいでしょう。

2、投資支出を容易に把握でき、家計管理がしやすい

ドルコスト平均法を用いるメリットは購入額の平準化だけではありません。

毎月の投資支出が一定となるため、支出管理が楽になります。

これも大きなメリットであると言えるでしょう。

3、[注意点] 投資期間後半の値動きの影響が大きい

ドルコスト平均法の紹介を見ると、多くの場合「リスクの時間分散が可能である」との記載があります。

しかし、必ずしもその通りであるとは言い切れないことには注意する必要があるでしょう。

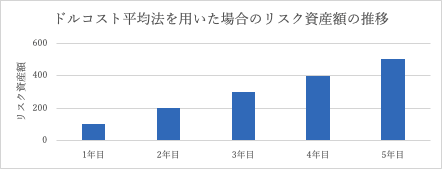

単純化のため、値動きがさほど無い市場であると仮定し、リスクに晒される資産額を年ごとに確認してみます。ドルコスト平均法は1年ごと100万円ずつ積立、一括投資は1年目に500万円を投入するものとします。

一括投資を行った場合、リスクに晒される金額は5年を通して一定であるのに対し、ドルコスト平均法では一定となりません。

ドルコスト平均法を用いる場合の注意点は、4年目や5年目などの投資期間後半に相場が下落した場合、大きなダメージを被ってしまうことです。逆に、その期間に値上がりをした場合は恩恵を受けられるでしょう。したがって、一括投資と比較した場合にリスクの時間分散ができていると言い切れるわけではないことには注意しておかなければなりません。

ただし、将来の値動きはわかりませんので、株式だけでなく債券などにも投資するなど、資産クラスの分散が有効であると言えます。

一括投資とドルコスト平均法のリターン比較

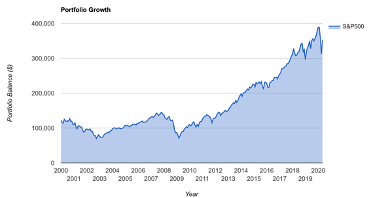

それでは、実際に過去のデータを用いて、ドルコスト平均法のリターンを一括投資と比較してみましょう。投資対象は米国のS&P500指数です。条件は以下の通りです。

・[ドルコスト平均法] : 毎月500ドルを2000年1月から2020年までの244ヶ月間投資する。

・[一括投資] : 500ドル×244ヶ月=122000ドルを2000年に一括投資する。

比較はPORTFOLIO VISUALIZERを用いて行います。

上がドルコスト平均法による積立投資、下が一括投資です。

2000年からの比較では、ドルコスト平均法をとった方がトータルリターンが高いことがわかります。

先に示したように、積立期間中に下落したのちに上昇した場合、ドルコスト平均法のリターンは高くなります。

ここで抜粋した期間では、リーマンショック等の暴落を経てから大きく上昇しているため、この手法の強さが出たと言えるでしょう。

しかしこの比較は期間によってリターンが異なります。たとえば2009年のリーマンショック時に投資を始めた場合では、一括投資の方がリターンが高くなっています。

したがって、リターンのみ考慮した場合、成長が見込める市場に投資をするのであればどちらを選択してもほぼ同じと考えて良いでしょう。それならば、投資支出の管理が楽であったり、資金捻出がしやすいドルコスト平均法による積立投資を行うことをお勧めできます。

まずは、お気軽にご相談ください。

この記事では、ドルコスト平均法のメリットや注意点を見てきました。

購入価格平準化のメリットが大きいのに対し、投資期間後半の値動きに資産額が大きく左右されてしまうことには注意しなければなりません。

長期的な視点に立った投資を行うにあたっては、証券会社等が提供する情報を見て知識を身に付けることや、ファイナンシャル・プランナー等の専門家に相談することをお勧めします。

※ご相談・お問合せをご希望の方は、上記のボタンからお進み下さい。

※ご相談は無料。面前での個別相談をご希望の場合はご予約が必要です。